Tabela CST: guia completo para usar corretamente

Domine a Tabela CST e CSOSN e aprenda a usar corretamente códigos tributários para evitar erros fiscais nas suas emissões fiscais.

Se você trabalha com soluções fiscais, contábeis e financeiras já deve estar cansado de se deparar com tantas siglas e códigos, não é mesmo? Caro desenvolvedor, sabemos que essa jornada pode ser desafiadora, e nossa missão é simplificá-la!

Neste artigo, você vai descobrir tudo o que precisa saber sobre a Tabela CST, incluindo sua correspondência com a Tabela CSOSN e as atualizações recentes. Vamos explicar de forma clara e objetiva para garantir que você tenha o conhecimento necessário para lidar com essas informações no seu dia a dia.

O que é código da situação tributária da tabela CST?

O Código da Situação Tributária que compõe a Tabela CST é representado por uma combinação de 3 números. Tem a finalidade de demonstrar a origem de um produto e determinar a forma de tributação que incidirá sobre ele. Sendo assim, cada dígito da Tabela CST tem um significado específico:

- O primeiro dígito indica a origem da operação;

- O segundo dígito representa a tributação do ICMS na operação;

- O terceiro dígito fornece informações adicionais sobre a forma de tributação.

Visualizando a estrutura dos códigos dos CST, é possível verificar que são classificados em categorias e subcategorias, de acordo com as diferentes situações tributárias aplicáveis ao ICMS. Representando, assim, uma forma de tributação específica e indicando por exemplo se é tributada, isenta, com redução de base de cálculo, ou se há suspensão ou diferimento do imposto.

Portanto, o Código da Situação Tributária é muito importante para quem quer estar por dentro da parte fiscal de qualquer empresa. Isso porque, o CST é um dos códigos mais utilizados e essenciais para a emissão adequada dos documentos fiscais como NF-e – Nota Fiscal Eletrônica, NFC-e – Nota Fiscal Consumidor Final Eletrônica e CT-e – Conhecimento de Transporte Eletrônico, seu uso incorreto pode resultar em erros nas declarações fiscais.

Tabela CST: como funciona?

A Tabela CST funciona com base na combinação de dígitos que indicam a origem da mercadoria ou serviço e sua forma de tributação.

O primeiro dígito informa a origem da mercadoria ou serviço e os demais dígitos indicam a forma de tributação.

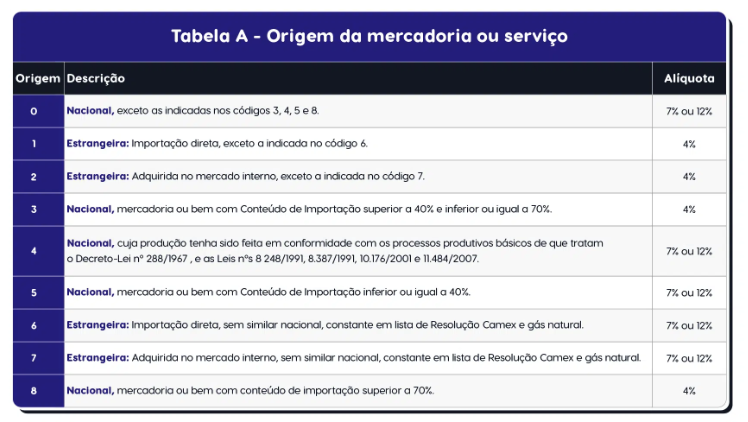

Sendo assim, unimos o primeiro dígito da Tabela ‘A’ ICMS – Origem da mercadoria ou serviço, detalhando se o produto é Nacional ou Estrangeira. Veja a tabela abaixo:

Tabela A – Origem da mercadoria ou serviço

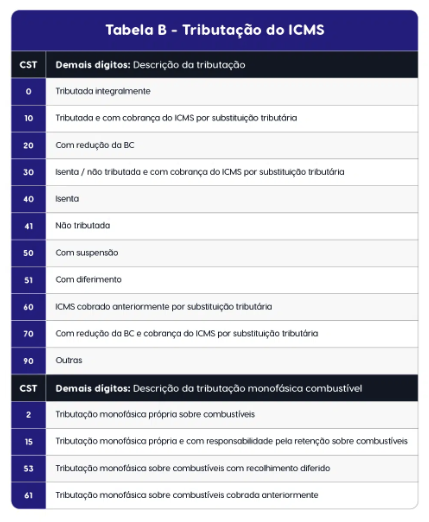

E os demais dígitos contidos na Tabela ‘B’ – Tributação pelo ICMS que detalha a tributação dos produtos.

Importante ressaltar que uma nova regulamentação publicada em fevereiro de 2023, impôs a adição de novos CSTs, apresentados no Ajuste Sinief Nº 1/2023 inserido o CST 02, 15, 53, 61.

Esses códigos ficam acrescidos à “Tabela B – Tributação do ICMS” do Anexo I – CÓDIGO DE SITUAÇÃO TRIBUTÁRIA – CST – do Convênio s/nº, de 15 de dezembro de 1970, vigente até 31 de março de 2024, para regularizar a tributação monofásico sobre combustíveis. Veja a tabela abaixo:

Tabela B – Tributação do ICMS

Ciente da situação que cada número representa, ao localizar o código 020, por exemplo, é possível saber que 0 indica que a mercadoria ou serviço tem origem nacional e o 20 indica que haverá tributação com redução da base de cálculo.

É válido saber que a escrituração dos documentos fiscais é realizada sob o ponto de vista do declarante. Portanto, na compra de mercadoria importada no mercado interno – mesmo que o documento fiscal gerado pelo fornecedor apresente o CST iniciado por 1 ou 6 (importação direta) – você deve escriturar como 2 ou 7, pois o seu fornecedor comprou do mercado externo, mas você comprou quando o produto já estava no mercado interno.

Para fixar a compreensão desse conceito, vamos a mais um exemplo: se você compra uma mercadoria e a nota fiscal apresenta o CST 010, significa que a mercadoria é de origem nacional, tributada e a cobrança do ICMS será feita por substituição tributária. Dessa forma, no momento da venda dessa mercadoria, a nota fiscal deve indicar o CST 060, mostrando que a mercadoria é nacional, tributada e que o ICMS já foi cobrado em operação anterior por substituição tributária.

O que é CSOSN?

Assim como a tabela CST (Código de Situação Tributária), o CSOSN (Código de Situação da Operação do Simples Nacional) é uma combinação numérica que indica a origem de determinado produto ou serviço e sua respectiva incidência tributária.

Entretanto, o CSOSN é utilizado apenas por empresas optantes pelo Simples Nacional. Inclusive, ele é obrigatório para a emissão da NF-e.

Como funciona a tabela CSOSN?

O CSOSN também é formado por três dígitos, que tem como finalidade identificar a situação tributária de cada mercadoria comercializada e o tipo de operação que se encontra registrada na nota fiscal.

Basicamente, é uma referência que indica qual a origem da mercadoria e como será tributada, se será isento, se a tributação é normal ou com substituição tributária como o CST, Código de Situação Tributária.

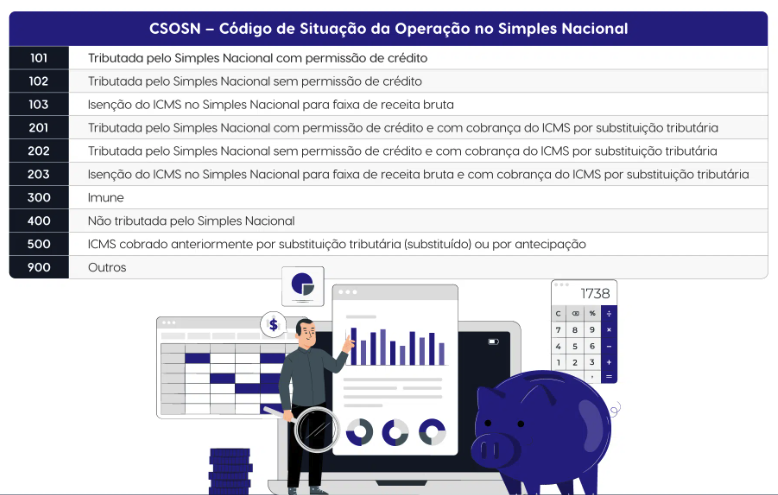

Para entender o funcionamento, veja a tabela abaixo:

Para indicar o código correto na emissão do documento fiscal é preciso identificar na tabela o código correspondente para a operação realizada.

Diferenças entre CSOSN 101, 400 e 900 sabemos que são muitos códigos, e por vezes, podem causar confusão. Atente-se às diferenças entre os CSOSN 101, 400 e 900 e organize esses conceitos.

O CSOSN 101 indica uma operação Tributada pelo Simples Nacional com permissão de crédito, por exemplo, venda de produção do estabelecimento ou venda de mercadoria adquirida, ou recebida de terceiros.

O CSOSN 400 indica uma operação Não Tributada pelo Simples Nacional, ou seja, a transação em questão não está sujeita ao recolhimento tributário. É o que ocorre, por exemplo, nas situações de devolução de compras, vendas de imobilizado ou envio de amostra grátis.

Ou seja, embora não haja o recolhimento tributário é preciso contabilizar, registrando o valor dos custos e a saída do estoque. Em outras palavras, são saídas do produto que não representam entrada de dinheiro, mas alteram o resultado contábil.

O CSOSN 900 indica que a operação em questão não se enquadra nas hipóteses previstas. É o caso, por exemplo, das remessas e retornos de mercadorias para industrialização, que não entra como base para recolhimento do Simples, não envolve dinheiro ou crédito.

Tabela CST X CSOSN: como saber qual o código usar?

Como podemos observar é preciso muito cuidado na hora de escolher qual código utilizar. Isso porque, é ele quem permitirá a fiscalização e a conferência dos produtos. Além de ser o que determina de que forma será feita a arrecadação dos impostos.

Essa resposta não se torna fácil, porque na legislação hoje existem variáveis como benefícios ou legislações diferentes entre os estados. Portanto, é preciso observar vários pontos como:

- Observar o regime de tributação da empresa;

- Verificar a origem da mercadoria;

- Observar NCM da mercadoria;

- Qual a situação das mercadorias como: Imunes, Não Tributadas, isentas etc.

- Verificar os impostos pertinentes devidamente de acordo com a operação;

- Alinhar ao código específico com base nas informações anteriores;

- Buscar ajuda de um contador para evitar erros;

É importante se atentar em informar de forma correta o código da Tabela CST e CSOSN. Em caso de erro, a empresa estará sujeita a ter problemas fiscais, os quais podem resultar em penalidades para o contribuinte.

Origem: Redação Tecnospeed

Nenhum comentário