Reforma Tributária: um guia completo para empresas de Software

Descubra tudo sobre a Reforma Tributária em um guia completo para empresas de software. Atualize-se com as últimas notícias, impactos, e mudanças nos tributos.

A Reforma Tributária é um dos temas mais discutidos nos últimos anos no Brasil. Com a complexidade do sistema tributário atual, que conta com uma infinidade de tributos e regulamentações, a necessidade de uma simplificação se tornou evidente.

Para as empresas de software, que operam em um setor altamente dinâmico e competitivo, compreender as mudanças propostas e seus impactos é fundamental para manter a competitividade e garantir conformidade fiscal.

Este artigo serve como um guia completo, reunindo todas as informações necessárias para entender a Reforma Tributária, seus objetivos, impactos, benefícios, e desafios, além de manter você atualizado com as últimas novidades.

Últimas notícias da Reforma Tributária

Em 23 de agosto de 2024, o Ministério da Fazenda publicou uma Nota Técnica sobre o impacto sobre a alíquota de referência do IBS e da CBS, considerando as mudanças do Projeto de Lei Complementar nº 68/2024, que aborda a Reforma Tributária. As alíquotas de referência serão ajustadas para manter a arrecadação semelhante à dos tributos que estão sendo substituídos, com cálculos anuais do Tribunal de Contas da União.

A simulação do Ministério indicou que as alterações podem aumentar a alíquota total do IBS e da CBS em 1,47 ponto percentual, com variações entre 1,44 e 1,49, dependendo de fatores econômicos e de conformidade tributária. As principais mudanças incluem a inclusão de novos itens na cesta básica, alíquotas reduzidas para medicamentos e a ampliação do Imposto Seletivo. O aumento da alíquota deve-se, entre outras coisas, à inclusão de carnes e queijos na cesta básica e à concessão de créditos tributários a empresas de radiodifusão.

As estimativas são preliminares e baseadas em cenários hipotéticos, com alíquotas definitivas a serem conhecidas ao final da transição para o novo sistema tributário, prevista para 2033. Até lá, as alíquotas serão revisadas anualmente para assegurar a estabilidade da arrecadação.

A Câmara dos Deputados retoma em setembro com as votações em plenário, com foco na segunda parte da regulamentação da reforma tributária, que aborda a gestão e fiscalização do IBS. O texto básico já foi aprovado no dia 13 de agosto de 2024, e agora serão analisados os destaques apresentados pelos partidos.

Um dos principais pontos em discussão é o Comitê Gestor do IBS, que coordenará a arrecadação, fiscalização e divisão do imposto, representando estados, municípios e o Distrito Federal. Recentemente, foi publicada a Nota Técnica 2024.002 IBS/CBS/IS, versão 1.00, que introduz alterações no leiaute da Nota Fiscal Eletrônica e na Nota Fiscal do Consumidor Eletrônica. Também foi lançada a NFSe Nacional Nota Técnica nº 001, versão 1.0, com modificações nos leiautes.

Além disso, a DFe Nota Técnica 2024.001 IBS/CBS, versão 1.00, na fase inicial, atenderá ao Conhecimento de Transporte Eletrônico, ao Conhecimento de Transporte Eletrônico para Outros Serviços, ao Bilhete de Passagem Eletrônico, à Nota Fiscal de Energia Elétrica Eletrônica e à Nota Fiscal Fatura de Serviço de Comunicação Eletrônica. O objetivo dessas notas técnicas publicadas é inserir grupos e campos opcionais relacionados à tributação CBS, IBS e ao IS.

No dia 24 de abril de 2024, o Poder Executivo apresentou o Projeto de Lei Complementar n.º 68/2024, que institui o Imposto e a Contribuição sobre Bens e Serviços (IBS e CBS), bem como o Imposto Seletivo (IS). Este projeto foi desenvolvido dentro do Programa de Assessoramento Técnico à Implementação da Reforma da Tributação sobre o Consumo, envolvendo especialistas da União, Estados e Municípios.

Afinal, o que é a Reforma Tributária?

Após longos 30 anos discutindo o tema, a Câmara dos Deputados finalmente concluiu a votação em segundo turno da Reforma Tributária – PEC 45/2019 no dia 07 de julho de 2023. A proposta pelo Governo Federal do Brasil, visa simplificar o sistema tributário brasileiro, que atualmente é reconhecido pela sua complexidade e elevado custo de conformidade. A ideia é unificar 5 tributos: PIS, Cofins, IPI, ICMS e ISS em um novo formato de tributação, com a criação de novos tributos: IBS – Imposto sobre Bens e Serviços, CBS – Contribuição sobre Bens e Serviços, e IS – Imposto Seletivo.

Com a nova estrutura tributária, será criado o IBS, que unifica o ICMS (estadual) e o ISS (municipal). A CBS, por sua vez, vai unificar os tributos federais PIS e Cofins. Já o IS substituirá o IPI (federal) e será aplicado sobre produtos prejudiciais à saúde e ao meio ambiente, como cigarros, bebidas alcoólicas e agrotóxicos.

O Imposto Seletivo (IS) é uma novidade no Brasil e foi proposto para taxar mais pesadamente produtos e serviços que fazem mal à saúde ou ao meio ambiente. Atualmente, o IPI já faz isso em parte, cobrando taxas mais altas de alguns produtos não essenciais ou prejudiciais.

Segundo a PEC 45/2019, o IS começará a ser cobrado assim que a emenda for publicada, mas o IPI só será totalmente extinto em 2033. Durante esse tempo, o IS e o IPI coexistirão, mas o IPI não será cobrado sobre os produtos que já forem taxados pelo IS.

Em resumo, a reforma tributária visa simplificar e unificar a arrecadação de tributos, reduzindo a complexidade associada ao consumo de bens e serviços. Isso deve criar um ambiente de negócios mais favorável e competitivo. Com a eliminação de distorções e maior clareza nas regras fiscais, as empresas poderão planejar suas operações de forma mais eficiente, o que é esperado para impulsionar a economia brasileira. Além disso, a reforma tem o potencial de diminuir as obrigações acessórias, como a EFD-ICMS/IPI e a EFD Contribuições, facilitando o cotidiano do contribuinte e tornando mais transparente o custo tributário dos produtos e serviços no Brasil.

Projeções indicam que, com a implementação dessas mudanças, o PIB do Brasil poderá crescer mais de 10% ao longo de uma década, evidenciando o potencial impacto positivo da Reforma Tributária na economia do país.

Principais objetivos

- Simplificação do sistema tributário: Reduzir o número de tributos e unificar a arrecadação para facilitar o cumprimento das obrigações fiscais.

- Justiça fiscal: Criar um sistema mais equitativo, onde todos os contribuintes paguem de forma proporcional à sua capacidade econômica.

- Redução da carga tributária sobre a produção: Diminuir os tributos sobre bens e serviços, incentivando o crescimento econômico.

- Melhoria no ambiente de negócios: Tornar o Brasil mais atraente para investimentos, tanto nacionais quanto estrangeiros, ao reduzir a burocracia e a complexidade tributária.

Principais pontos

- Criação do Imposto sobre Bens e Serviços (IBS): Este tributo substituirá o ICMS (estadual) e o ISS (municipal), unificando a tributação sobre bens e serviços.

- Criação da Contribuição sobre Bens e Serviços (CBS): A CBS substituirá o PIS e a Cofins, com uma base de cálculo ampla e uma alíquota uniforme.

- Fim do IPI: O Imposto sobre Produtos Industrializados será gradualmente extinto, com sua arrecadação sendo incorporada ao IBS.

- Tributação da renda e do patrimônio: Mudanças no Imposto de Renda, IPVA e ITCMD tanto para pessoas físicas quanto jurídicas, buscando promover uma distribuição mais justa da carga tributária.

Impactos da Reforma Tributária no setor de software

Para as empresas de software, a Reforma Tributária traz uma série de impactos que podem alterar significativamente a forma como essas empresas operam.

Como já mencionado, a unificação de tributos como PIS, Cofins, ICMS e ISS em novos tributos, como o Imposto sobre Operações com Bens e Serviços (IBS) e a Contribuição sobre Bens e Serviços (CBS), promete reduzir a carga administrativa e os custos relacionados ao cumprimento das obrigações fiscais. Com a adoção do IBS, que será cobrado no destino do consumo, as empresas que operam em múltiplas regiões precisarão adaptar suas estratégias para lidar com diferentes alíquotas e novas formas de arrecadação.

Essa mudança no sistema tributário pode impactar diretamente a precificação dos produtos e serviços oferecidos pelas empresas de software. As adaptações necessárias para se adequar ao novo modelo podem gerar incertezas durante o período de transição, quando o sistema atual e o novo coexistirão. As empresas precisarão estar preparadas para fazer ajustes rápidos e garantir que seus processos estejam em conformidade com as novas exigências fiscais.

Por outro lado, a simplificação e a redução de tributos sobre a produção podem resultar em novas oportunidades de crescimento, tanto no mercado de software interno quanto no externo. A competitividade das empresas brasileiras pode ser ampliada, tornando-as mais atrativas em um cenário global.

É importante considerar que a implementação da Reforma Tributária trará desafios, especialmente durante a fase de transição. As empresas de software, especialmente as pequenas e médias, podem enfrentar um aumento temporário nos custos operacionais devido à necessidade de adaptar seus sistemas e processos ao novo regime tributário.

As mudanças exigirão um acompanhamento constante das novas regras e um planejamento estratégico para minimizar os impactos negativos e aproveitar as oportunidades que a reforma pode proporcionar.

Reforma Tributária: quando entra em vigor?

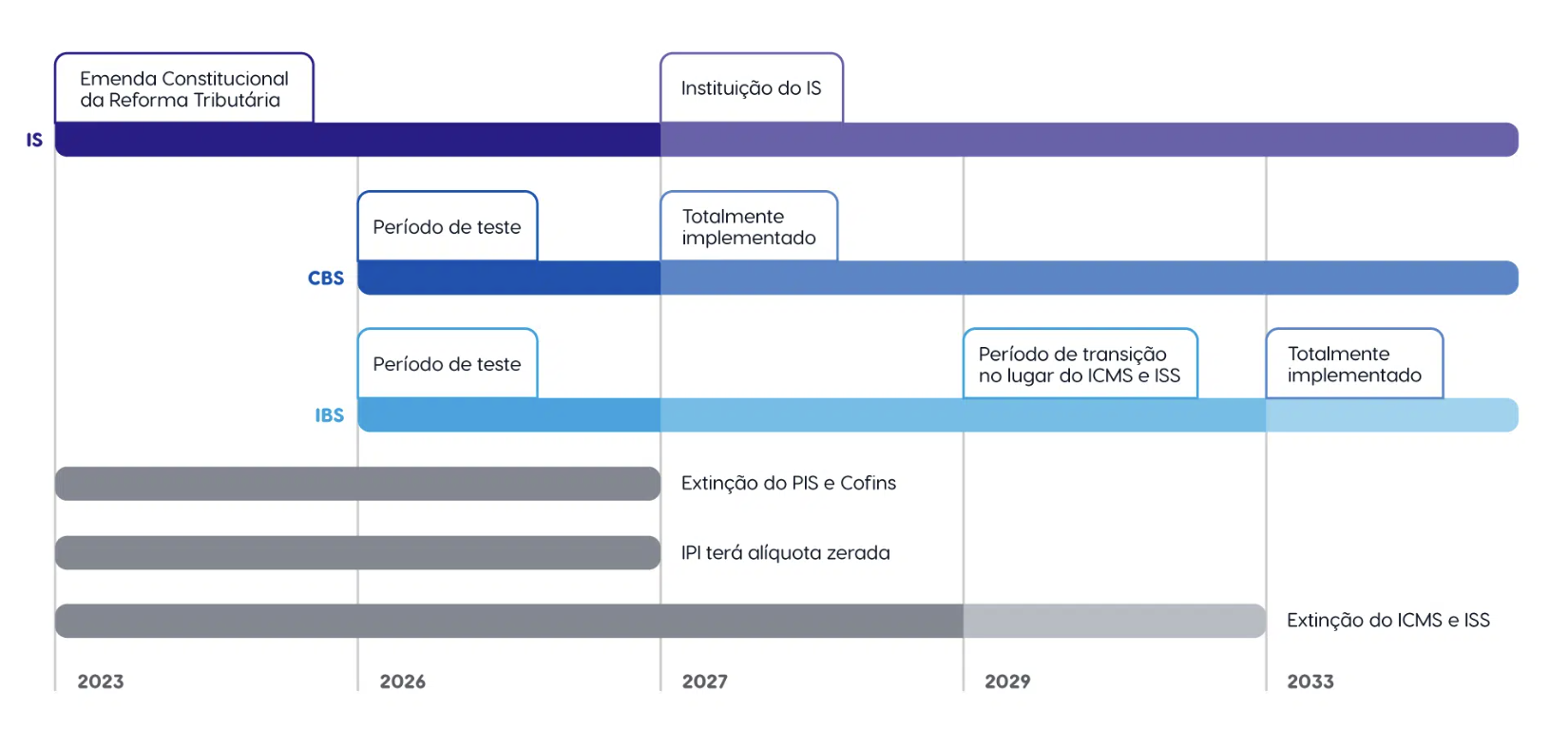

A entrada em vigor da Reforma Tributária ocorrerá de forma gradual, em fases distintas. A PEC aprovada define um período de transição de até 10 anos, no qual o novo sistema tributário será implementado progressivamente. Espera-se que os novos tributos, como o IBS e a CBS, comecem a ser aplicados a partir de 2026, quando uma alíquota única de teste será implementada.

Essa alíquota será de 0,9% para o Imposto sobre Valor Agregado – IVA Federal e poderá ser abatida do PIS e Cofins. Já para o IVA Estadual, a alíquota será de 0,1%, com abatimento do ICMS e do ISS. A expectativa é que em 2027, entre em vigor a CBS – Contribuição Social sobre Bens e Serviços. Com isso, as alíquotas do IPI serão zeradas, salvo para produtos que têm impacto na Zona Franca de Manaus, sendo o PIS e Cofins completamente extintos, substituídos pela nova alíquota de referência da CBS.

Em 2028, os tributos municipais e estaduais terão seu último ano de vigência, antes da unificação e adoção do IBS – Imposto sobre Bens e Serviços. Com isso, estima-se que o ICMS e ISS comecem a ser extintos a partir de 2029, para que em 2033, o novo IBS seja totalmente implementado. As alíquotas definitivas de cada tributo serão detalhadas posteriormente em lei complementar, pois dependem de cálculos efetuados em conjunto com o Ministério da Fazenda.

O Imposto de Valor Agregado – IVA será Dual, ou seja, a União vai arrecadar a sua parcela na tributação de forma separada dos estados e municípios. Outra mudança é que a cobrança será sempre no destino, e não mais na origem.

O texto também prevê uma redução de até 50% das alíquotas para bens e serviços dos segmentos de saúde, educação, dispositivos médicos e remédios, transporte público, produtos agropecuários, pesqueiros, insumos agropecuários, alimentos, produtos de higiene e atividades artísticas.

Reforçando: durante esse período, é crucial que as empresas de software estejam atentas às mudanças e se preparem adequadamente para garantir uma transição tranquila. Isso inclui ajustar seus sistemas de gestão fiscal, treinar equipes e, possivelmente, revisar suas estratégias de precificação e contratos.

Benefícios da Reforma Tributária

Além de todas as vantagens da Reforma Tributária já citadas anteriormente como a redução da complexidade, maior transparência, previsibilidade, incentivo ao crescimento e competitividade internacional, ainda tem mais. A Reforma Tributária prevê uma alíquota única, como regra geral e com redução para os setores de serviços de educação, saúde, transporte coletivo (rodoviário, ferroviário e hidroviário); medicamentos; produtos agropecuários, pesqueiros, florestais; insumos agropecuários, alimentos destinados ao consumo humano e produtos de higiene pessoal; e produções artísticas, culturais, jornalísticas e audiovisuais nacionais.

Tributos sobre o patrimônio, como IPVA, herança e doação, IPTU, iluminação pública, desoneração da folha de pagamento, também sofrerão impactos com a reforma tributária. Outro impacto é a criação do cashback, onde possibilita a devolução de tributos a pessoas físicas, com o objetivo de reduzir as desigualdades de renda, que deverá ser regulamentado posteriormente através de uma lei complementar.

O texto prevê a criação de alguns fundos como: Fundo Nacional de Desenvolvimento Regional, com recursos da União para estados, para reduzir as desigualdades regionais e sociais; Fundo de Sustentabilidade e Diversificação Econômica do Estado do Amazonas, com recursos da União e por ela gerido; Fundo de Compensação de Benefícios Fiscais ou Financeiros-fiscais do Imposto, destinado a compensar benefícios a empresas que fiquem comprometidos após reforma, com repasses anuais da União a estados de 2025 a 2032, começando em R$ 8 bilhões e chegando a um pico de R$ 32 bilhões por exercício; e o Fundo de Desenvolvimento Regional com recursos da União para promover regiões menos desenvolvidas. Para não prejudicar a arrecadação atual dos entes federados, haverá uma transição federativa de 50 anos, que ocorrerá entre 2029 e 2078.

E as desvantagens, quais são?

Por outro lado, a Reforma Tributária também apresenta desafios e desvantagens que precisam ser considerados pelas empresas de software:

- Aumento da carga tributária para determinados setores: Alguns setores, especialmente o de serviços, podem enfrentar um aumento na carga tributária devido à substituição de dos 5 tributos em 2, conhecidos como Imposto sobre Valor Adicionado (IVA Dual). O que poderia resultar em alíquotas mais altas, elevando também os custos e impactando os preços para os consumidores.

- Existência de sistemas tributários diferentes: Durante o tempo de transição previsto, as empresas terão que conviver entre dois sistemas tributários diferentes. Esse período pode aumentar a complexidade e os custos de conformidade, uma vez que as empresas precisarão cumprir simultaneamente as obrigações tributárias do sistema antigo e do novo.

- Desafios na compensação de créditos tributários acumulados: As empresas podem enfrentar dificuldades financeiras ao tentar compensar os créditos tributários acumulados sob o sistema atual. A monetização desses créditos pode ser um processo complicado, que exige uma gestão financeira cuidadosa para evitar impactos negativos no fluxo de caixa.

- Aumento dos custos operacionais: A implementação das novas regras fiscais exigirá que as empresas revisem e ajustem seus sistemas e processos internos. Essa adaptação pode acarretar custos operacionais adicionais, especialmente relacionados à atualização de sistemas de TI e ao treinamento de pessoal para garantir a conformidade com as novas normas.

Como ficam os tributos na reforma tributária?

Uma das mudanças mais significativas trazidas pela Reforma Tributária é a forma como os tributos serão cobrados e administrados. Abaixo, detalhamos como alguns dos principais tributos serão impactados:

- Substituição do ICMS e ISS pelo IBS: O Imposto sobre Bens e Serviços (IBS) substituirá o ICMS, que é cobrado pelos estados, e o ISS, que é cobrado pelos municípios. Esse imposto terá uma alíquota uniforme em todo o país e será arrecadado no destino, ou seja, no local onde o serviço é consumido.

- Unificação do PIS e Cofins na CBS: A Contribuição sobre Bens e Serviços (CBS) unificará o PIS e a Cofins em um único tributo, com uma base de cálculo ampla e uma alíquota fixa, simplificando o processo de apuração e pagamento.

- Fim gradual do IPI: O Imposto sobre Produtos Industrializados (IPI) será gradualmente substituído pelo Imposto Seletivo (IS), que terá foco na tributação de produtos específicos, como bebidas alcoólicas, cigarros e veículos. Essa mudança pode impactar as empresas que produzem software integrado a hardware, como dispositivos Internet das Coisas (IoT), uma vez que o novo imposto seletivo poderá alterar a carga tributária sobre esses produtos.

Alíquotas da Reforma Tributária

As alíquotas dos novos tributos, como o IBS, CBS e IS, ainda estão sendo discutidas e podem variar conforme o setor e o tipo de produto ou serviço. No entanto, a expectativa é que elas sejam estabelecidas de forma a garantir a neutralidade fiscal, ou seja, que a arrecadação total do governo não seja significativamente alterada.

- IBS: O IBS deverá ter uma alíquota uniforme, mas ainda existe a possibilidade de alíquotas diferenciadas para alguns setores específicos, como o de serviços. Essa uniformidade tem o objetivo de simplificar o cálculo e a arrecadação, embora alguns segmentos possam enfrentar desafios na adaptação a essas novas taxas. O Governo estima que a alíquota padrão de referência proposta para o IBS é de 17,7%.

- CBS: A CBS também terá uma alíquota fixa, aplicável a todos os bens e serviços, com o objetivo de simplificar a apuração e o pagamento dos tributos. A unificação do PIS e da Cofins na CBS visa reduzir a complexidade e o custo de conformidade para as empresas. O PLC 68/2024, que vem instituir e regulamentar os novos tributos, prevê uma alíquota de 8,8% de CBS, que somada a 17,7% que corresponde ao IBS, resulta no IVA Dual com alíquota padrão de 26,5%.

- IS: O Imposto Seletivo será aplicado com alíquotas mais elevadas a produtos considerados prejudiciais à saúde ou ao meio ambiente, como bebidas alcoólicas, cigarros e produtos poluentes. A intenção é desestimular o consumo desses itens e, ao mesmo tempo, aumentar a arrecadação em setores que causam impactos sociais e ambientais negativos. Para as empresas que produzem ou comercializam esses produtos, o IS representará um ajuste significativo na carga tributária. A alíquota padrão do Imposto Seletivo (IS) deve ficar entre 25% e 24,5%. Este valor é a média esperada pelos deputados para 2033, quando o novo sistema tributário estará totalmente implementado com o IVA incidindo sobre o consumo.

Reforma Tributária e Imposto de Renda

Em relação às mudanças no Imposto de Renda, a reforma tributária está prevista para a 2ª Etapa, que inclui a Reforma do Imposto de Renda (Pessoa Física e Jurídica) – Projeto de Lei 2337/21. Essa reforma abrange tanto pessoas físicas quanto jurídicas e visa trazer alterações significativas, como:

- Mudanças na tributação de lucros e dividendos: A Reforma propõe a tributação de lucros e dividendos distribuídos por empresas, que atualmente são isentos. Isso pode afetar diretamente as estratégias de distribuição de resultados de empresas de software.

- Ajustes na Tabela do IRPF: Para pessoas físicas, espera-se ajustes na tabela progressiva do Imposto de Renda, com a possibilidade de novas faixas de alíquotas e maior isenção para rendas mais baixas.

Origem: Redação Tecnospeed

Nenhum comentário